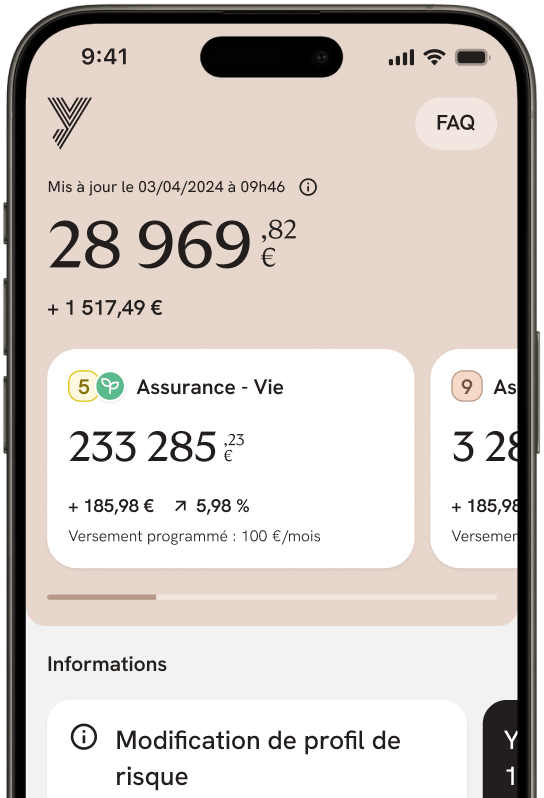

PER : alliez épargne et optimisation fiscale

Des classes d’actifs diversifiées : ETF, Fonds Euro, Private Equity...

0 frais d'entrée, de sortie et d'arbitrage

Défiscalisez jusqu'à 10% de vos revenus

selon la fiscalité en vigueur en 2025

Les investissements en unité de compte présentent un risque de perte en capital. Ils ne sont pas garantis par l'assureur.

Simulateur PER :

découvrez vos économies d'impôt

Estimez les économies d'impôts que vous pourriez réaliser en ouvrant un PER Yomoni Retraite+

Votre situation fiscale

Revenu fiscal du foyer (net/an)

Parts fiscales

Plafond estimé de versements 2025

Plafond PER reportable non utilisé

Vos économies d’impôts

Impôts à payer sans versement PER

Impôts à payer avec versement PER

Economies d’impôts

Effort d’épargne réel

Optimisation fiscale

Réduction d’impôts max.

Les résultats fournis par ce simulateur sont des estimations à titre indicatif. Pour une évaluation précise et complète de vos économies d'impôts, veuillez vous référer à votre avis d'impôt 2025 sur les revenus de 2024. Investir comporte des risques de perte en capital.

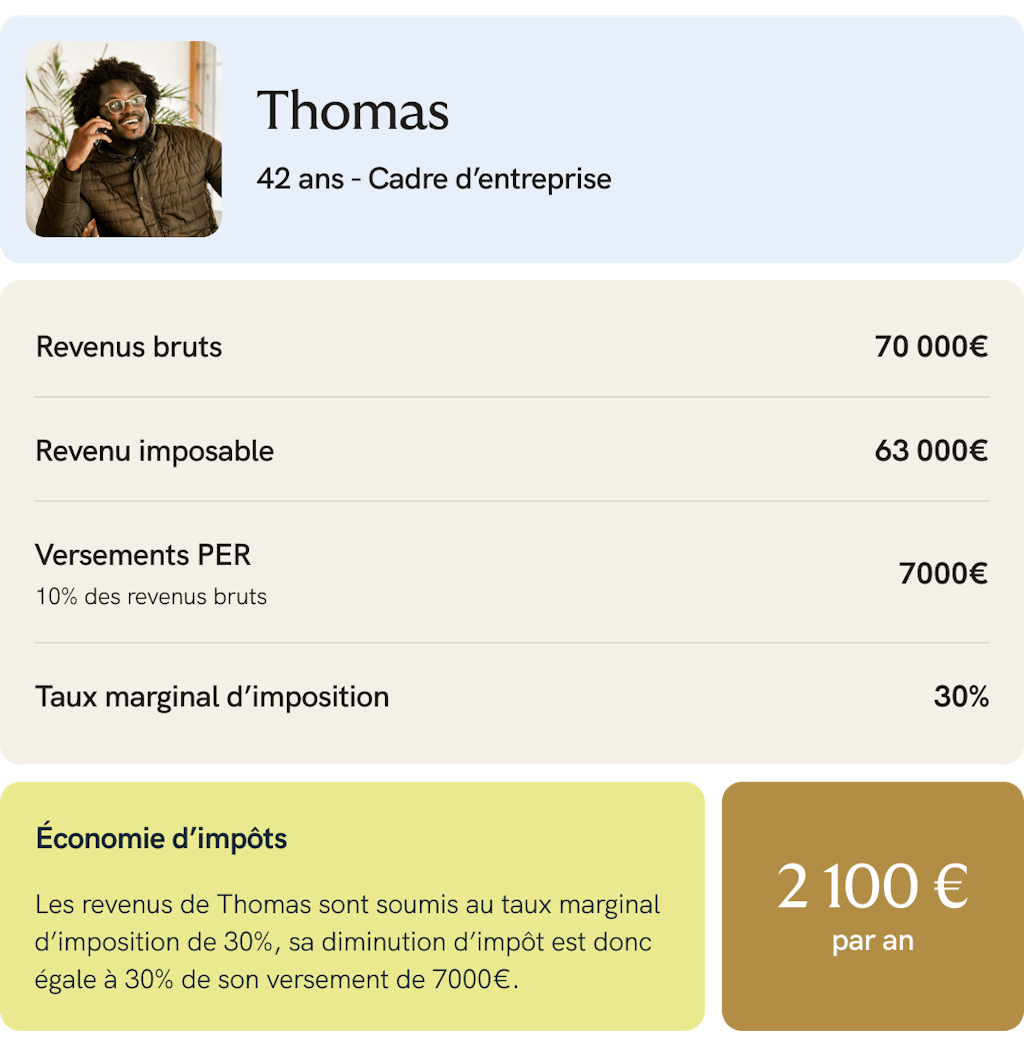

Défiscalisez jusqu'à 10%

de vos revenus*

- Une économie d’impôts dès la signature

Déduisez de votre revenu imposable les versements effectués sur votre PER, dans la limite de 10 % de vos revenus, avec un plafond de 37 094 € pour les salariés. Les travailleurs non salariés bénéficient de plafonds spécifiques. - Et jusqu'à 3 années de déductibilité

Si vous ouvrez un PER pour la première fois, vous pouvez cumuler les plafonds de déductibilité non utilisés des 3 dernières années ! Vous trouverez les plafonds exacts sur votre feuille d'imposition.

* selon la fiscalité en vigueur en 2025

Le mot de notre Responsable Conformité : l'investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation, à la hausse comme à la baisse, dépendant notamment de l'évolution des marchés financiers.

Les 3 bonnes raisons de choisir le PER Yomoni Retraite+

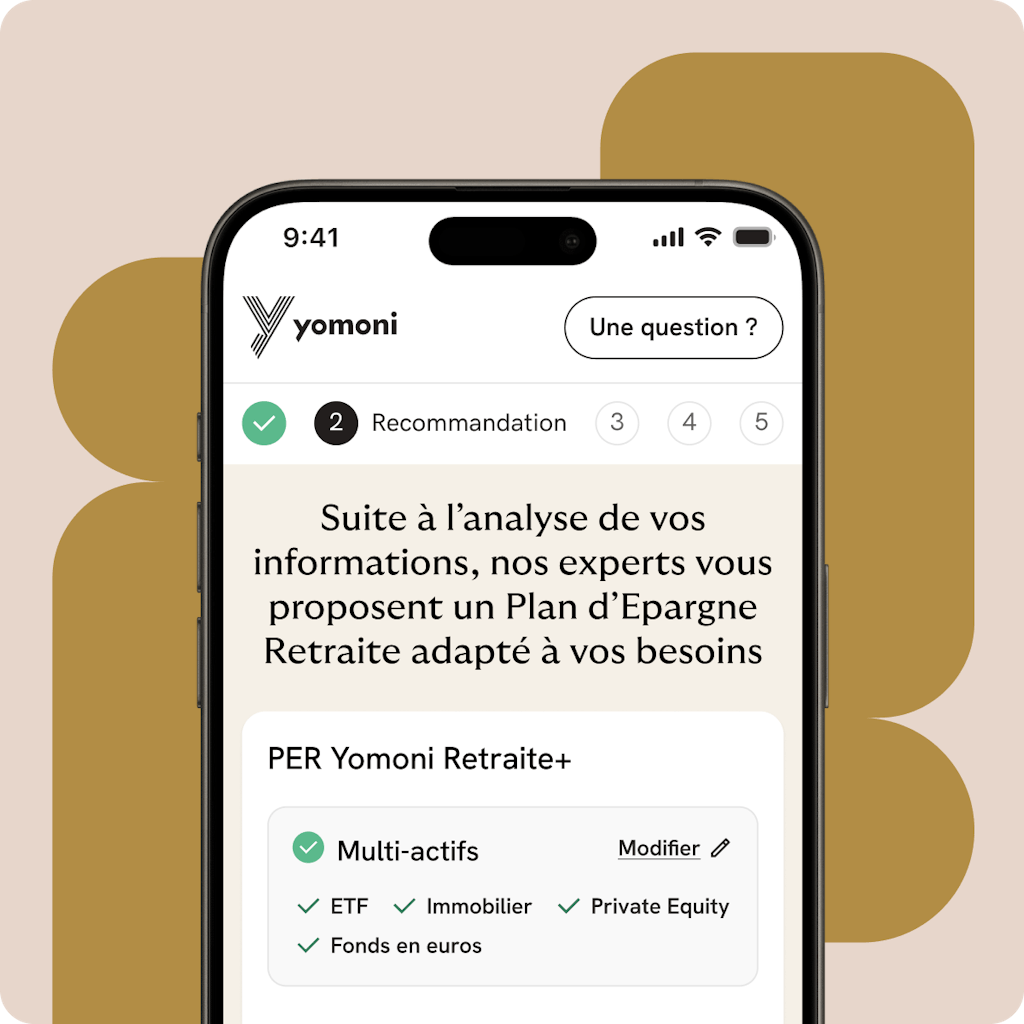

Diversifiez en 1 clic

Le PER Retraite+ vous permet d’intégrer du fonds en euros, des ETF, de l’immobilier ou encore des actifs non cotés dans un seul et même contrat pour une diversification optimale de votre portefeuille.

Simplifiez-vous la vie

Profitez d’une offre 100% digitale, simple, sans frais cachés et disponible à partir de 1 000€

Déléguez la gestion

Yomoni, à travers sa gestion et ses conseils, optimise votre PER en fonction du profil de risque souhaité, jusqu'à votre départ à la retraite. Vivez l'esprit léger.

Transférez votre contrat retraite

en toute simplicité

Centralisez vos contrats existants (PER, PERP, Madelin, Articles 83) et bénéficiez d'une gestion pilotée responsable par nos experts.

Personnalisez votre PER

Avec ou sans désensibilisation progressive

Avec ou sans désensibilisation progressive

La gestion pilotée avec option de désensibilisation progressive repose sur une réduction du niveau de risque de votre portefeuille à l’approche de la retraite. Par défaut, le niveau de risque de votre épargne sera automatiquement et progressivement réduit à l'approche de votre retraite

Que vous optiez pour l’option de désensibilisation progressive ou non, la gestion de votre épargne reste pilotée et déléguée aux experts Yomoni.

Multi-actifs ou ETF

Multi-actifs ou ETF

Option 1 : Enveloppe multi-actifs

Yomoni vous donne la possibilité d’intégrer dans un seul et même contrat les classes d’actifs suivantes : Fonds Euro, ETF, immobilier, Private Equity. Cette diversification a été pensée de manière optimale selon votre appétence au risque.

Option 2 : Enveloppe ETF

Vous pouvez choisir d'investir dans des ETF - le cœur de métier de Yomoni depuis 2015 - et bénéficier de frais parmi les plus bas du marché.

Profil prudent, équilibré ou dynamique

Profil prudent, équilibré ou dynamique

Lors de votre souscription, vous aurez le choix entre 3 profils de risque: prudent, équilibré, dynamique. Notre algorithme vous fera une recommandation en fonction de votre appétence au risque, mais vous gardez la main sur le choix final.

Les montants investis sur des supports en unités de compte supportent un risque de perte en capital. Ils ne sont pas garantis par l'assureur et sont sujet à des fluctuations à la hausse ou à la baisse dépendant en particulier de l'évolution des marchés financiers.

Les frais expliqués simplement

Retrouvez le détail des frais par profil dans ce document PDF.

2,2% max / an

Hors frais du fonds € et éventuelle commission de performance sur les actifs non cotés

1,6% max / an

Hors frais du fonds €

Et toujours....

Moyenne marché | ||

|---|---|---|

| Frais sur versement | 0% | 3,18% |

| Frais d'arbitrage | 0% | 0,72% |

| Frais d'adhésion effectif à l'association souscriptrice | 0€ | 17€ |

| Frais sur versement | 0% |

| Frais d'arbitrage | 0% |

| Frais d'adhésion effectif à l'association souscriptrice | 0€ |

Moyenne marché | |

|---|---|

| Frais sur versement | 3,18% |

| Frais d'arbitrage | 0,72% |

| Frais d'adhésion effectif à l'association souscriptrice | 17€ |

Le PER Yomoni dans la Presse

Des modes de sortie flexibles

Et des cas de déblocage anticipé possibles

En cas d’achat de résidence principale ou d’accident de la vie, votre épargne pourra également être débloquée avant l’âge de la retraite. Différents cas de déblocage existent, n'hésitez pas à échanger avec un conseiller pour en savoir davantage.

Sortie en capital

Récupérez la totalité de votre capital lors de votre départ à la retraite (à l'exception de l'épargne issue des versements obligatoires). La sortie en capital peut également être partielle et échelonnée dans le temps pour réduire son impact sur votre imposition.

Sortie en rente

Touchez régulièrement une rente, calculée notamment en fonction du montant de l'encours et de l'espérance de vie de l'adhérent.

Panachage entre capital et rente

Mixez les options de sortie en rente et en capital. La partie du capital consacrée à la rente sera gérée par l'assureur, le reste du capital pourra être récupéré 100 % en capital (à l'exception de l'épargne issue des versements obligatoires).

Prorogation de l'adhésion

Vous pouvez faire le choix de maintenir votre PER et continuer à le dynamiser, même après votre date de départ à la retraite.

Notre équipe vous accompagne de A à Z

Nos experts vous accompagnent de la recherche de l’enveloppe idéale à la gestion de votre portefeuille. Que vous ayez besoin de conseils sur des dispositions fiscales ou tout simplement de mieux comprendre nos différents profils d’investissement, nous sommes là pour vous répondre.

Olivier Malteste

Directeur des investissements

Fort de 20 ans d'expérience en gestion d'actifs, Olivier est à la tête des stratégies d’investissement de Yomoni. Spécialiste des marchés financiers, il met son expertise au service d’une gestion rigoureuse et performante.

Marine Rancurel

Conseillère privée

Experte en gestion patrimoniale, Marine vous accompagne dans la réalisation de vos projets financiers. Son expérience et son écoute attentive lui permettent de répondre à vos besoins et ambitions, en vous offrant des solutions claires et adaptées.

Gauthier Haem

Directeur du développement

Diplômé de l'AUREP, Gauthier bénéficie de 16 ans d'expertise dans le Wealth Management et la gestion d'équipes commerciales. Il pilote avec ambition le développement des activités commerciales de Yomoni, en plaçant les besoins des clients au cœur de ses priorités.

Spirica, un partenaire solide et reconnu

Yomoni s’est associé à Spirica, filiale du Crédit Agricole Assurances, acteur reconnu de la place depuis plusieurs années. Ce spécialiste dans la conception et la gestion de solutions d’assurance-vie sur mesure gère plus de 215 000 contrats pour un peu plus de 15 milliards d’euros d’encours en 2024.

Questions fréquentes

Qu'est-ce que le Plan Épargne Retraite (PER) Yomoni Retraite+ ?

Qu'est-ce que le Plan Épargne Retraite (PER) Yomoni Retraite+ ?

Le Plan Épargne Retraite (PER) Yomoni est un produit d'épargne dédié à la préparation de votre retraite. Il vous permet de constituer progressivement un capital que vous pourrez récupérer une fois à la retraite, sous forme de rente, de capital ou une combinaison des deux. Yomoni gère vos investissements en tenant compte de votre profil et de vos objectifs, tout en vous permettant de bénéficier des avantages fiscaux du PER.

Quels sont les avantages fiscaux du PER ?

Quels sont les avantages fiscaux du PER ?

Le PER offre des avantages fiscaux intéressants :

- Déduction des versements : Les sommes que vous versez sur votre PER sont déductibles de votre revenu imposable, dans la limite de 10 % de vos revenus de l'année précédente (plafonnés à 37 094 € selon la fiscalité en vigueur en 2025). Le montant minimum déductible est de 4 637 €.

Les travailleurs non salariés bénéficient de plafonds spécifiques. Pour en savoir plus, rendez-vous sur notre page dédiée au PER Pro. - Fiscalité au moment de la sortie : À la retraite, en cas de sortie en capital, les montants correspondant aux versements pour lesquels vous avez obtenu une déduction fiscale sont soumis à l'impôt sur le revenu, avec une fiscalité avantageuse. Quant aux plus-values réalisées, elles sont soumises au prélèvement forfaitaire unique (PFU) de 30 %.

Comment puis-je récupérer mon épargne une fois à la retraite ?

Comment puis-je récupérer mon épargne une fois à la retraite ?

À l'âge de la retraite, vous avez plusieurs options pour récupérer l'épargne constituée sur votre PER :

- Sortie en capital : Vous pouvez choisir de retirer tout ou partie de votre épargne en une ou plusieurs fois sous forme de capital (à l'exception de l'épargne issue des versements obligatoires). Cette option est flexible et vous permet de disposer librement de votre épargne selon vos besoins au moment de la retraite.

- Sortie en rente viagère : Vous pouvez opter pour une rente viagère, qui vous garantit un revenu régulier à vie. Cette option est intéressante si vous souhaitez vous assurer d'un revenu constant tout au long de votre retraite, en fonction du capital accumulé et de votre espérance de vie au moment du départ en retraite.

- Combinaison des deux : Vous pouvez également choisir une combinaison des deux options, c'est-à-dire retirer une partie de votre épargne en capital et convertir le reste en rente viagère. Cela permet de répondre à des besoins immédiats tout en garantissant un revenu stable sur le long terme.

- Prorogation de l'adhésion : Vous pouvez décider de ne pas liquider votre PER à l'âge de la retraite et de prolonger votre adhésion. Cela vous permet de continuer à faire fructifier votre épargne au-delà de l'âge légal de la retraite, et de différer le moment où vous commencerez à retirer votre épargne. Cette option peut être intéressante si vous n'avez pas immédiatement besoin des fonds accumulés ou si vous souhaitez maximiser le capital en vue d'une transmission.

Où puis-je trouver le détail des frais ?

Où puis-je trouver le détail des frais ?

Le détails des frais ainsi que celui des allocations sont regroupés dans ce document PDF.

Puis-je débloquer mon argent de façon anticipée ?

Puis-je débloquer mon argent de façon anticipée ?

Le PER est conçu comme un produit d'épargne à long terme, mais il existe des cas spécifiques où vous pouvez accéder à votre épargne avant l'âge de la retraite :

- Acquisition de la résidence principale.

- Expiration des droits à l’assurance chômage ou cessation du mandat social pendant au moins 2 ans sans contrat de travail.

- Invalidité du titulaire de 2eme ou 3eme catégorie au sens de l'article L.314-4 du Code de la sécurité sociale, de ses enfants, du conjoint ou partenaire lié par un PACS.

- Cessation d’activité non salariée suite à une liquidation judiciaire.

- Situation de surendettement du titulaire.

- Décès du conjoint ou du partenaire lié par un PACS.

En cas de déblocage pour un accident de la vie, vous n'êtes pas refiscalisé à la sortie (hors prélèvements sociaux sur les plus-values) : l'économie fiscale est alors définitivement acquise.

Auprès de qui est souscrit le PER Yomoni Retraite+ ?

Auprès de qui est souscrit le PER Yomoni Retraite+ ?

Yomoni Retraite+ est un Plan d'Épargne Retraite individuel (PERin) sous forme d'un contrat d’assurance-vie groupe souscrit par l’Association Retraite Falguière auprès de Spirica, filiale du groupe Crédit Agricole Assurances.

Comment ouvrir un PER Yomoni ?

Comment ouvrir un PER Yomoni ?

L'ouverture d'un PER Yomoni est simple et entièrement en ligne. Répondez à quelques questions pour déterminer votre profil de risque, puis effectuez votre premier versement. Nos experts prennent ensuite en charge la gestion de votre épargne.