Les OPCVM indiciels, pierre angulaire de notre stratégie d'investissement

Comment nous investissons sur les ETF indiciels

Dans un précédent article, nous avons détaillé la façon dont nous bâtissons l’allocation d’actifs stratégique des différents profils de gestion que nous proposons, c’est-à-dire la répartition des portefeuilles correspondant à ces profils sur les grandes classes d’actifs que sont les actions et les matières premières, les obligations et le fonds en euro.

Dans cet article, nous allons expliciter comment ces portefeuilles sont concrètement investis sur ces classes d’actifs.

- Nous allons présenter les OPCVM indiciels, notamment les différences entre fonds indiciels et ETF cotés, et entrer dans la question cruciale des frais de gestion.

- Nous évoquerons évidemment les performances historiques comparées de la gestion active et de la gestion indicielle, en s'intéressant aux résultats mais aussi à leur persistance dans le temps

- Enfin, nous répondrons à la question (fréquemment posée) "comment choisir un ETF ?" en vous dévoilant comment nous sélectionnons les OPCVM indiciels.

Nous supposons que vous connaissez déjà les nombreux avantages de la gestion collective (diversification, mutualisation des coûts, délégation à des professionnels…), c’est pourquoi nous concentrerons la discussion sur les OPCVM actifs ou indiciels, sans envisager ici les titres vifs (actions et obligations "en direct") comme véhicule d’investissement.

Principes et origines de la gestion indicielle

La gestion indicielle s’est considérablement développée au cours de la dernière décennie, aux Etats-Unis en particulier où elle représente désormais une part significative des encours sous gestion.

Selon Morningstar, la collecte nette sur 10 ans sur les OPCVM actions indiciels s’élevait à 1350 milliards de dollars à la fin mars 2019 aux Etats-Unis, alors que dans le même temps la décollecte sur les OPCVM actions gérés activement atteignait 1260 milliards.

Apparue au cours des années 1970, la gestion indicielle repose sur une idée très simple. Elle consiste à construire un portefeuille qui vise uniquement à reproduire un indice boursier représentatif d’une classe d’actifs (par exemple l’indice CAC 40 pour les grandes capitalisations françaises) plutôt que de chercher à faire mieux en sélectionnant uniquement certains titres dont on pense qu’ils auront une meilleure performance Elle est également qualifiée de passive, par opposition à la gestion active, puisque le gérant qui adopte une approche indicielle ne cherche pas à « battre » le marché.

Les fondements de cette approche reposent sur des travaux théoriques développés dans les années 1960, et largement discutés depuis, stipulant que le cours d’un titre financier coté reflète parfaitement l’ensemble des informations disponibles sur ce dernier à un instant donné, et qu’il est donc la meilleure estimation possible de sa valeur intrinsèque. Dans ce cadre théorique, il est inutile de chercher à identifier des titres qui seraient mal valorisés par l’ensemble des intervenants sur le marché.

De façon plus pragmatique, la gestion indicielle est également une conséquence des premières études sur la performance des OPCVM aux États-Unis réalisées dans les années 1960, concluant au seul hasard pour expliquer une meilleure performance que le marché dans le cas de certains fonds gérés activement (on peut citer notamment les travaux d’A. Cowles puis de J. Treynor).

L’objet de cet article n’est pas de trancher définitivement des questions théoriques, mais simplement d’expliquer pourquoi nous avons fait le choix d’utiliser des OPCVM indiciels pour construire les portefeuilles que nous proposons à nos clients. Nous nous contenterons donc de présenter des faits uniquement et d’expliquer les conclusions très pratiques que nous en tirons.

Deux grandes familles de véhicules : fonds indiciels et ETF

Schématiquement, on peut distinguer deux grandes familles d’OPCVM gérés dans une approche indicielle.

Les OPCVM indiciels classiques

Il y a d'abord les fonds indiciels. Ils sont comparables aux fonds communs classiques mais qui sont gérés passivement et se contentent de reproduire au plus près le comportement de leur indice de référence.

Rappelons que dans le cas d’un OPCVM classique (c’est-à-dire qui n’est pas coté en continu sur le marché), la valeur d’une part est calculée quotidiennement sur la base d’une valorisation au prix du marché des titres qui composent son actif (c’est la valeur liquidative). Lorsqu’on investit dans un OPCVM classique, on achète un nombre de parts donné à une valeur liquidative encore inconnue.

Les ETF : fonds cotés en continu sur un marché boursier

Ensuite, les ETF (Exchange Traded Funds). Ils visent également à reproduire le plus fidèlement possible leur indice de référence mais qui sont, eux, cotés en continu sur le marché.

Étant des véhicules cotés en continu, le cours d’un ETF à un instant donné s’exprime, comme pour une action, par une « fourchette » dont le haut est le cours à l’achat et le bas le cours à la vente. L’ampleur de cette fourchette (l’écart entre le cours à l’achat et le cours à la vente) est largement déterminée par sa liquidité, c’est-à-dire par le nombre de transactions s’opérant à chaque instant sur cet ETF donné.

Plus l’ETF sera liquide (c’est-à-dire plus il y a de transactions sur ce titre), moins la fourchette sera large. Ces éléments techniques sont importants à souligner car ils peuvent induire des coûts de transactions non négligeables. Nous y reviendrons un peu plus loin, lorsque nous expliciterons notre méthodologie de sélection des OPCVM indiciels.

Pour être exhaustif, il convient enfin de signaler qu’en plus de pouvoir être acheté sur le marché en continu, un ETF peut également être acheté « à sa valeur liquidative », c’est-à-dire à la valeur calculée quotidiennement sur la base des cours des titres qui composent son actif. D’autre part, des teneurs de marché et les fournisseurs d’ETF s’engagent à ce que le cours instantané d’un ETF ne s’éloigne jamais trop d’une approximation de sa valeur liquidative estimée sur la base des cours instantanés des titres qui composent son actif.

Quelques éléments sur les techniques de réplication indicielle : physique ou synthétique.

Pour terminer, et sans entrer dans des détails trop complexes, on peut dire quelques mots des techniques mises en œuvre dans la gestion indicielle pour en préciser les grandes caractéristiques.

Concernant les fonds indiciels « classiques », ceux-ci peuvent appliquer une méthode de réplication totale (le fonds reproduit exactement la composition de son indice de référence) ou fondée sur un processus plus ou moins complexe d’optimisation ou d’échantillonnage. Le fonds sera investi uniquement dans certains des titres qui composent l’indice de référence, ceux-ci étant choisis de manière purement quantitative de façon à reproduire au plus près les variations de l’indice de référence.

Concernant les ETF, on distingue d’une part les ETF dits « physiques » dont l’actif est investi dans les titres cotés qui composent leur indice de référence et d’autre part les ETF dits « synthétiques » qui investissent dans des contrats d’échange de performances (« Swap ») garantissant la réplication d’un actif financier.

La question cruciale des frais de gestion

Un point très important à mentionner avant d’aborder la comparaison des performances de la gestion indicielle et de la gestion active concerne les frais de gestion. Dans la mesure où la gestion indicielle ne vise pas à identifier les titres présentant un potentiel de performance plus élevé que le marché, on comprend aisément qu’elle ne nécessite que très peu de moyens en matière d’analyse et de recherche.

L’essentiel de la valeur ajoutée de la gestion indicielle se concentre en effet sur une dimension très technique (voire technologique) concernant la capacité à répliquer au mieux des indices. Son développement historique est d’ailleurs très lié aux progrès dans le domaine des technologies de l’information.

À l’opposé, une part importante des coûts pour les sociétés qui ont choisi la voie de la gestion active se concentre sur les ressources dédiées à la recherche financière (analystes, gérants, recherche externe…). Cette grande différence de coûts se retrouve logiquement dans les écarts de frais considérables entre les fonds des gestions actives et indicielles.

Dans le numéro 32 de sa Lettre de l’observatoire de l’épargne, publiée en février 2019, l’AMF étudie les frais des placements financiers. Nous recommandons vivement sa lecture complète, et nous nous contenterons de citer quelques chiffres uniquement. En 2017, les frais moyens des 165 ETF actions commercialisés en France étaient de 0,41 %. Pour les 77 fonds indiciels, ils atteignaient 1,02 %. À titre de comparaison, la moyenne des frais totaux pour les fonds actions gérés activement s’établissait à 1,9 % (et 2,27 % pour les fonds d’actions européennes). Entre les ETF et les fonds gérés activement, le rapport est donc voisin de 1 à 5 !

Ces chiffres ne concernent en outre que les OPCVM indiciels commercialisés en France. Aux États-Unis, très en avance dans ce domaine, les frais de la gestion indicielle sont encore nettement plus bas (jusqu’à devenir négatifs depuis peu dans le cas de certains ETF !).

Découvrez le projet qui vous ressemble

Les performances de la gestion indicielle

Après ces quelques remarques introductives, intéressons-nous aux résultats de la gestion indicielle. Le succès incontestable de cette dernière en matière de progression des encours (par rapport à la gestion active en particulier) s’explique d’abord par ses résultats en matière de performances relatives. Bien évidemment, ces performances doivent s’apprécier après les frais (car c’est concrètement le point de vue de l’investisseur final), ce qui confère à la gestion indicielle un avantage initial incontestable, compte tenu de l’ampleur des écarts de frais que nous avons mentionnés plus haut.

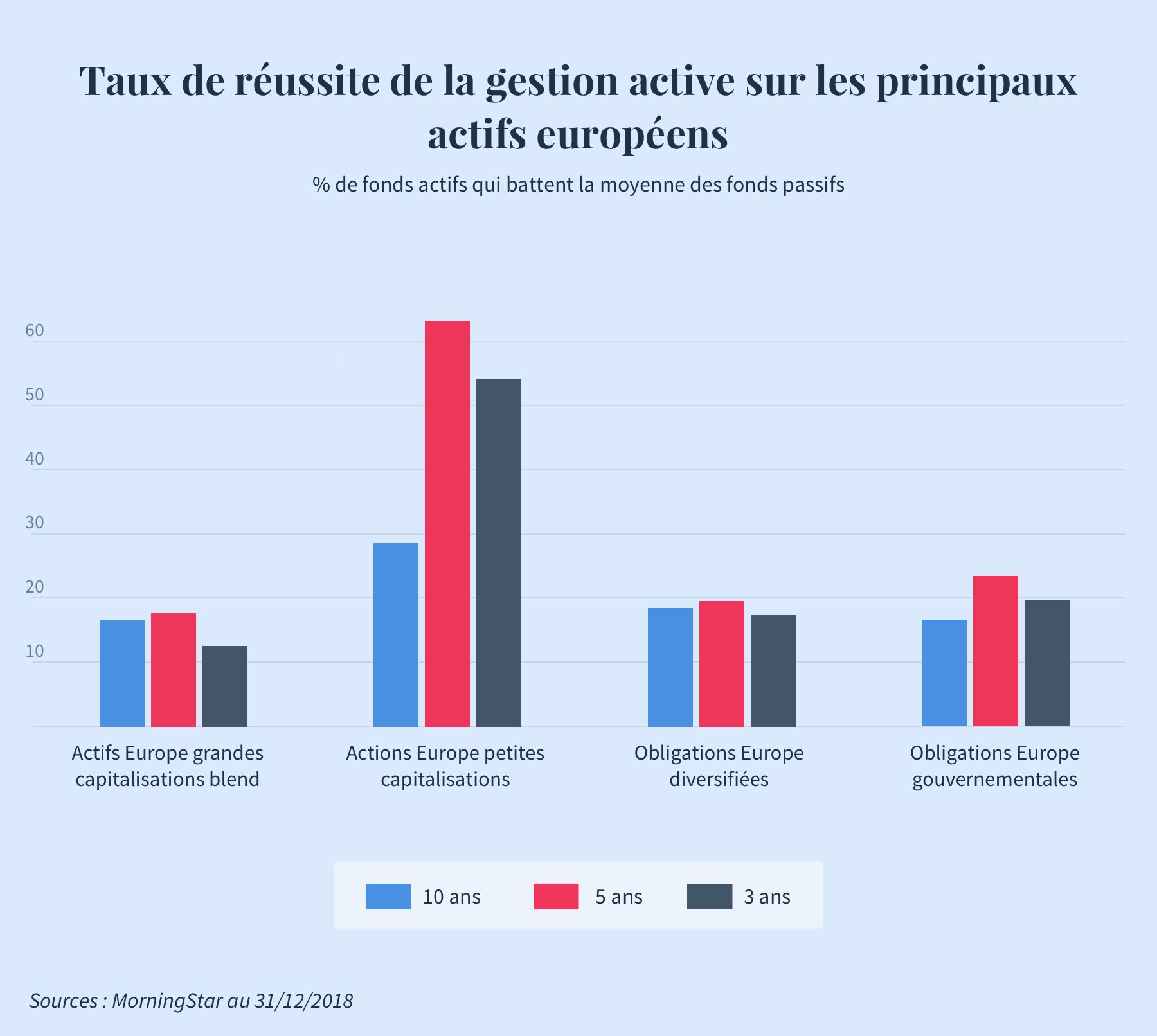

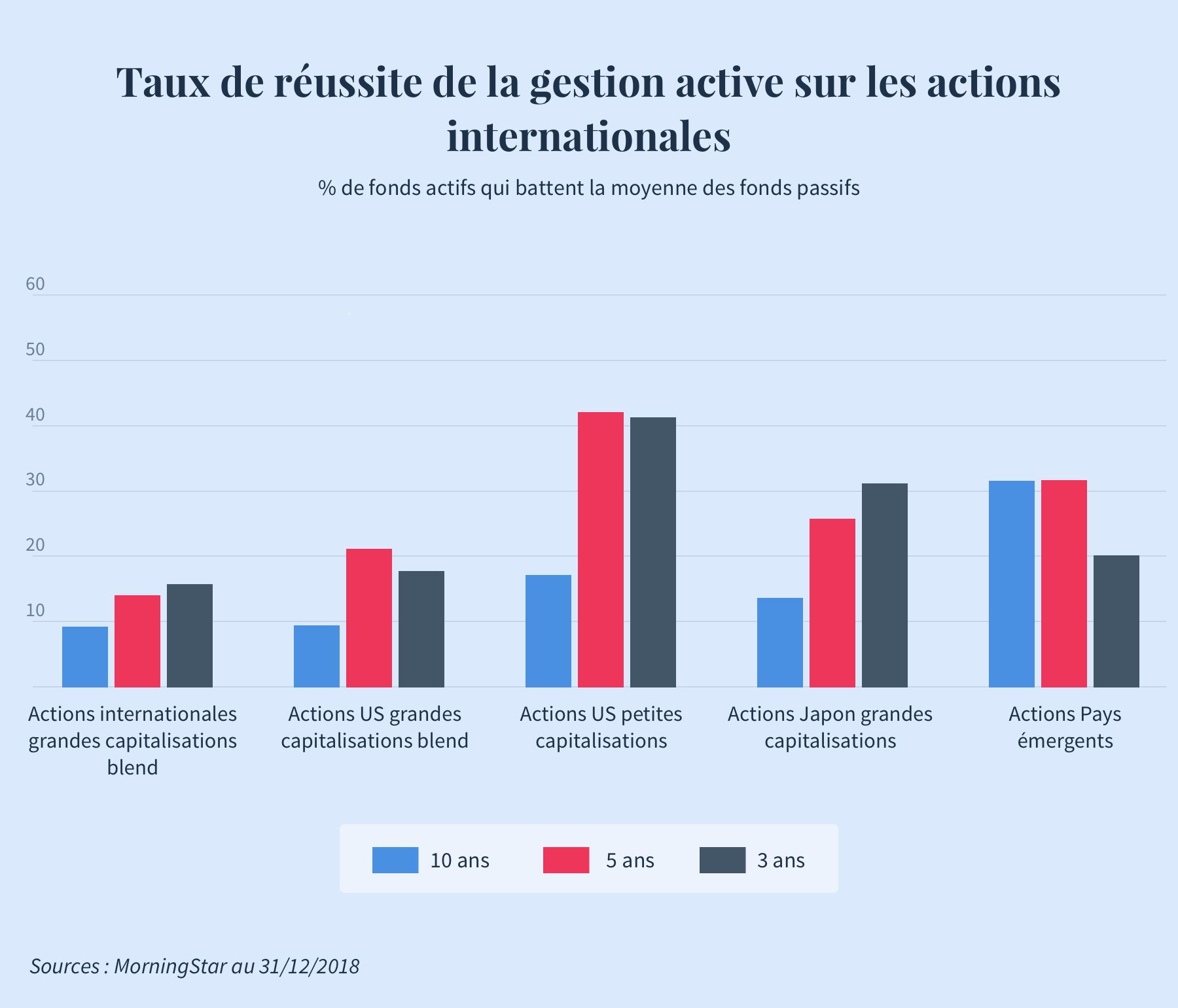

La société Morningstar, spécialisée dans l’analyse et la notation des OPCVM, publie semestriellement un "baromètre actif/passif" : une étude comparative des performances relatives entre OPCVM actifs et indiciels. Nous vous recommandons vivement d’examiner les résultats complets de cette étude, et nous nous contenterons d’en citer quelques chiffres seulement.

Pour chaque catégorie et différents horizons de temps, Morningstar calcule le pourcentage de fonds gérés activement qui battent la moyenne (équipondérée) des fonds indiciels. Morningstar prend en compte les fonds qui existaient en début de période et qui ont « survécu » sur l’ensemble de la période d’observation mais intègre aussi dans ses calculs les fonds fermés ou fusionnés durant la période afin de corriger du « biais du survivant » (les fonds fermés ou fusionnés sur la période ont en effet de grandes chances d’avoir enregistré des performances relatives médiocres).

Dans l’univers des fonds d’actions globales des pays développés et sur une période de 10 ans se terminant au 30 décembre 2018, seulement 9,3 % des fonds actions gérés activement surperforment la gestion indicielle. Pour les fonds d’actions américaines de grandes capitalisations et sur la même période, ce pourcentage est de 9,5 %. Pour les fonds d’actions européennes grandes capitalisations, ce sont 16,6 % des fonds gérés activement qui surperforment la gestion indicielle sur cette même période.

Les résultats de la gestion active dans l’univers obligataire sont comparables. Pour la catégorie des obligations diversifiées de la zone euro (Etats et entreprises) et sur 10 ans au 30 décembre 2018, seuls 18,5 % des fonds obligataires gérés activement battent la gestion indicielle.

Pour synthétiser ces résultats, on peut dire que, dans leur ensemble, les fonds indiciels sont plus performants (après les frais) que les fonds gérés activement, dans des proportions qui varient suivant les horizons de temps considérés et les classes d’actifs, mais qui sont nettement en défaveur de la gestion active. Nous avons seulement mentionné ici les résultats de la dernière étude réalisée par Morningstar au moment de la rédaction de cet article. Les précédentes aboutissent aux mêmes conclusions depuis de nombreuses années.

Dit d’une autre façon, la gestion active dans son ensemble n’apparaît pas suffisamment performante pour rattraper son désavantage initial en matière de frais par rapport à la gestion indicielle. Mais ceci ne veut pas dire qu’il n’existe pas des fonds gérés activement qui soient capables de générer une performance nette de frais supérieure à celle de la gestion indicielle durant une période donnée.

La non-persistance dans le temps de la surperformance de certains gérants actifs

Nous avons vu qu’une large proportion des fonds gérés activement sous-performe les fonds indiciels, mais qu’il existe quand même une minorité de fonds gérés activement qui surperforment les fonds indiciels sur certaines périodes. La question qui se pose alors à l’investisseur final est donc de savoir si ces fonds qui ont généré une surperformance significative dans le passé sont susceptibles d’en générer encore dans le futur. Autrement dit : une surperformance passée présage-t-elle d'une surperformance future ?

SPIVA publie bi-annuellement une étude sur la persistance des performances de la gestion active.

Ici encore, nous vous encourageons vivement à aller consulter ces études, accessibles facilement. Ses conclusions sont extrêmement claires : la surperformance sur une période donnée ne garantit en rien une surperformance sur des périodes ultérieures, c’est même plutôt l’inverse.

Nous nous contenterons de citer un seul chiffre de la dernière étude publiée, qui concerne les fonds d’actions américaines. Sur les 571 fonds du premier quartile au 30 mars 2014, seuls 0,2 % étaient encore dans le premier quartile trois ans plus tard, et encore 0,2 % quatre ans plus tard, alors qu’une distribution purement aléatoire (un gérant qui a surperformé ayant une chance sur deux de continuer à le faire) aurait abouti à des proportions de 12,5 % et 6,25 % respectivement…

Un choix évident en faveur de la gestion indicielle

En résumé, voici donc les deux conclusions auxquelles on parvient assez naturellement après un simple examen comparé des performances des gestions actives et indicielles :

- Sur la plupart des grandes classes d’actifs et des périodes considérées, et nets de frais, les résultats de la gestion indicielle sont meilleurs que ceux de la gestion active (et ce dans des proportions importantes).

- Les fonds gérés activement qui surperforment la gestion indicielle sur une période donnée ne présentent pas de probabilité significative de continuer à le faire sur les périodes suivantes. La surperformance passée n’est pas une garantie pour une surperformance future.

La conséquence concrète de ces deux éléments est donc évidente à nos yeux : nous choisissons d’utiliser des OPCVM indiciels pour construire les portefeuilles de nos clients. Il ne s’agit pas d’un choix théorique ou dogmatique, mais bien le résultat d’une analyse pragmatique des faits.

Nous sommes tout à fait conscients que certains fonds gérés activement surperformeront parfois significativement les fonds indiciels, mais nous savons aussi que cela ne sera que pour un temps seulement et que l’identification de ces fonds est très difficile, si ce n’est impossible, à faire ex-ante.

En d’autres termes : la surperformance étant (très) hypothétique mais la différence des frais étant certaine et très élevée, le jeu (la gestion active) n’en vaut pas la chandelle.

Découvrez le projet qui vous ressemble

Tous les OPCVM indiciels se valent-ils? Notre processus de sélection des ETF

L’univers des ETF et/ou fonds indiciels commercialisables en Europe est très large. On en compte plus de 3 000 aujourd’hui et l’offre ne cesse de s’accroître. Contrairement à l’idée reçue, tous les ETF répliquant le même indice ne se valent pas. Les gérants indiciels disposent en effet de nombreuses techniques pour répliquer au mieux la performance de leur indice de référence, voire la battre. On peut notamment citer les leviers suivants :

- Les frais de gestion et coûts de transaction : la baisse des frais courants d’un ETF (le Total Expense Ratio) va naturellement améliorer la performance du fonds.

- La fiscalité avantageuse de certains pays dans lesquels beaucoup de fonds sont hébergés (Irlande et Luxembourg notamment) permet aux gérants d’améliorer la performance de leurs fonds puisque le taux d’imposition des dividendes perçus est plus faible que celui qui est appliqué dans le calcul de la performance de l’indice.

- La pratique généralisée du prêt de titres (qui consiste à prêter des titres à un tiers contre l'engagement de les restituer à une date future moyennant une commission) est également une source conséquente de revenus pour les fonds indiciels.

Comment choisir le meilleur ETF ?

La sélection du meilleur instrument pour répliquer un indice est donc un travail technique qui nécessite des outils d’analyse quantitative. Les outils de scoring que nous avons mis en place chez Yomoni reposent principalement sur les quatre critères suivants :

- La Tracking difference, qui mesure pour une période donnée la différence de rendement net entre l’ETF et son indice de référence. Pour être efficace, ce critère doit être mesuré sur plusieurs échéances.

- La Tracking error, qui mesure le risque de déviation de l’ETF par rapport à l’indice qu’il réplique (soit la volatilité des écarts de rendements quotidiens entre le fonds et son indice de référence).

- La dispersion des écarts de rendements, qui mesure l’occurrence des écarts anormaux de performance entre l’ETF et son indice de référence.

- La persistance des écarts, qui mesure le temps de retour à la moyenne des tracking difference journalières.

Ces indicateurs sont calculés en total return, c’est-à-dire en tenant compte des distributions éventuelles de dividendes et/ou de coupons.

Il est également important d’analyser la liquidité des instruments, qui se mesure notamment par l’écart moyen entre le prix d’achat (bid) et de vente (ask), les volumes moyens traités quotidiennement rapportés à la taille du fonds et le nombre de market makers assurant la liquidité sur le marché.

L’équipe de gestion de Yomoni assure une veille et une notation continues de l’ensemble des ETF (et fonds indiciels) commercialisables en Europe. Par ailleurs, les outils et la méthodologie utilisés (ou à développer) pour noter les instruments sont discutés tous les mois lors d’un comité de gestion spécifiquement dédié à ces sujets. Elle sélectionne enfin, au cours de ce comité, les meilleurs instruments pour construire les portefeuilles, soit environ une vingtaine d’OPCVM indiciels au global.

Vous pouvez retrouver la liste complète de ces supports utilisés sur notre site.

Enfin, pour connaître la façon dont nous passons de la stratégie à la tactique, nous vous invitons à poursuivre votre lecture avec cet article, dédié à l'allocation d'actifs tactique.

Vous avez un projet d'investissement ?

En quelques minutes, vous détaillez votre projet et nous vous proposons une solution adaptée à votre profil d'investisseur.

Les supports d’investissement présentent des risques de perte en capital.